به گزارش خبرنگار ایبنا ؛ آمارهای جدید متغیرهای پولی مربوط به دوازدهماهه ۱۴۰۰ و همچنین دوماهه نخست ۱۴۰۱ حکایت از اتفاقات امیدوارکننده در اصلاح روند رشد کلهای پولی کشور (نقدینگی و پایه پولی) دارد. گزیده آمارهای اقتصادی فروردین سال جاری نشان از منفی شدن رشد نقدینگی در اولین ماه سال جاری نسبت به سال قبل دارد. بر اساس این گزارش، در فروردینماه امسال حجم نقدینگی به ۴۸۲۳ هزار و ۲۹۰ میلیارد تومان رسید که نسبت به ماه قبل از آن (اسفند ۱۴۰۰) ۰.۲ درصد کمتر شده است. منفی شدن رشد نقدینگی آخرین بار ۹ سال قبل رخ داده بود. نقدینگی فروردینماه نسبت به ماه مشابه پارسال هم ۳۸.۲ درصد افزایش یافته که از کاهش ۱۰ درصدی سرعت رشد این متغیر در دولت سیزدهم حکایت دارد.

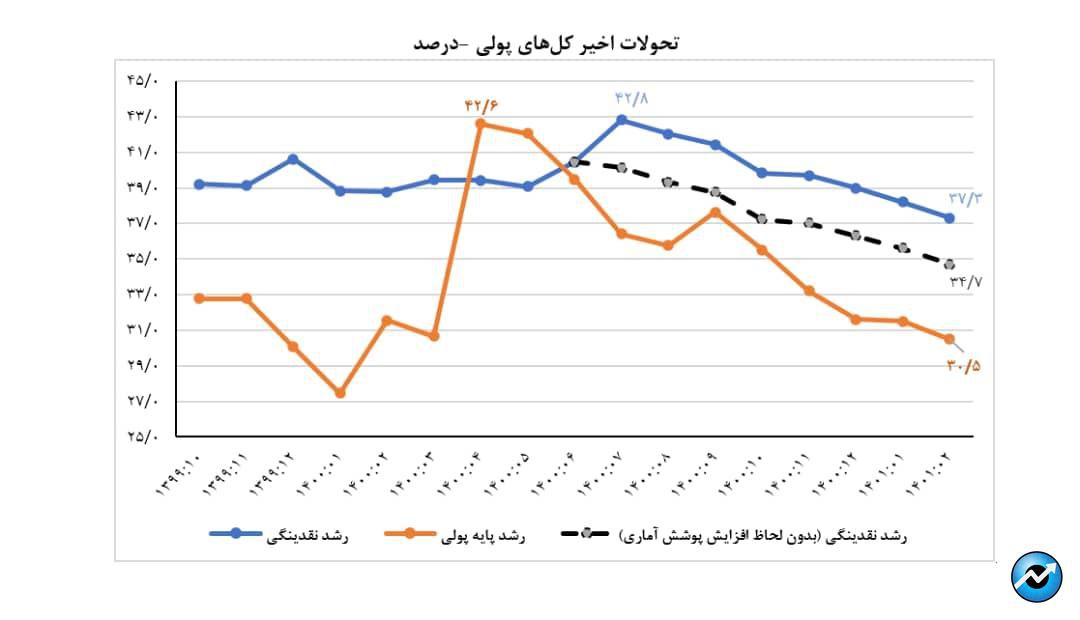

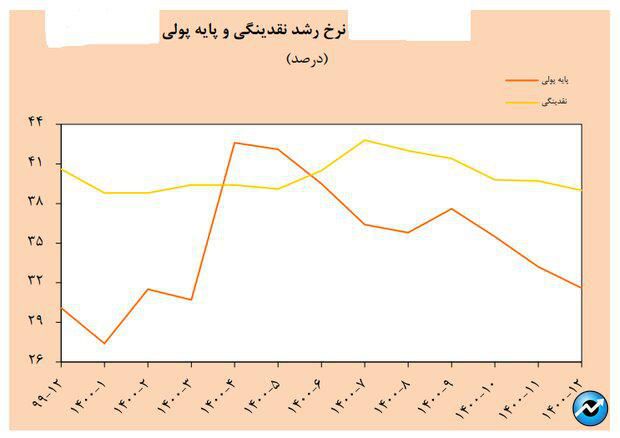

البته آمار اردیبهشتماه نشان میدهد حجم نقدینگی در پایان این ماه به ۴۹۴۳ هزار میلیارد تومان رسیده که هرچند افزایش ۲.۳ درصدی نسبت به پایان سال ۱۴۰۰ را نشان میدهد اما از طرفی بیانگر این واقعیت است که نرخ رشد دوازدهماهه نقدینگی در اردیبهشتماه ۱۴۰۱ به ۳۷.۳ درصد کاهش یافته است. البته لازم به یادآوری است که حدود ۲.۶ واحد درصد از این رقم مربوط به اضافه شدن اطلاعات بانک مهر اقتصاد به اطلاعات بانک سپه (بهواسطه ادغام بانکهای متعلق به نیروهای مسلح در بانک سپه) بوده و فاقد آثار پولی است. بهعبارتدیگر در صورت تعدیل اثرات پوشش آماری مذکور، رشد نقدینگی در پایان اردیبهشتماه سال ۱۴۰۱ نسبت به پایان اردیبهشتماه سال ۱۴۰۰ معادل ۳۴.۷ درصد خواهد بود.

هفتمین ماه متوالی کاهش رشد نقدینگی

بررسی آمار منتشر شده نشان میدهد حجم نقدینگی برای هفتمین ماه متوالی روند نزولی خود را حفظ کرده است. این نرخ از بالاترین سطح خود در مهرماه ۱۴۰۰ یعنی ۴۲.۸ درصد، در ماههای بعد روند نزولی را به ثبت رسانده است، بهطوریکه در آبانماه ۴۲ درصد، در آذرماه ۴۱.۴ درصد، در دیماه ۳۹.۸ درصد، در بهمنماه ۳۹.۷ درصد، در اسفندماه ۳۹ درصد، در فروردینماه امسال ۳۸.۲ و در اردیبهشتماه نیز ۳۷.۳ درصد شده است؛ بنابراین روند بیان شده نشاندهنده این نرخ برای هفتمین ماه متوالی کاهشی بوده است.

درباره پایه پولی هم گزارشهای اخیر حاکی از آن است که رشد این متغیر مهم در دوازدهماهه منتهی به اردیبهشتماه ۱۴۰۰ به ۳۰.۵ درصد رسیده است. لازم به ذکر است پایه پولی در پایان اردیبهشتماه سال ۱۴۰۱ (معادل ۶۴۳۲.۱ هزار میلیارد ریال) نسبت به پایان سال ۱۴۰۰، رشدی معادل ۶.۵ درصد داشته است. البته لازم به یادآوری است که رشد پایه پولی در دوره مشابه سال گذشته ۷.۴ درصد بوده است که این موضوع نشاندهنده کاهش ۰.۹ واحد درصدی رشد پایه پولی در این فاصله یکساله است. گفتنی است کاهشهای ولو اندک در متغیرهای پولی ازآنجهت اهمیت دارند که به یاد بیاوریم متغیری همچون نقدینگی طی هشت سال دولت قبل بیش از هشت برابر شده بود؛ در این شرایط، تغییر این روند قابلتوجه است.

این تغییرات علل مختلفی دارد؛ کنترل رشد ترازنامه بانکها، انضباط مالی دولت و کنترل بدهی بانکها به بانک مرکزی را میتوان از جمله عوامل مهم رشد منفی نقدینگی در فروردینماه امسال بیان کرد.

کنترل مقداری ترازنامه بانکها

یکی از مهمترین عوامل موفقیت اخیر، سیاستهای بانک مرکزی برای کنترل متغیرهای پولی بوده است. از سال گذشته دو کمیته نقدینگی و پایش پایه پولی در بانک مرکزی با هدف رصد روند تحولات نقدینگی و پایه پولی ایجاد شده و تحولات این متغیرها بهدقت مورد رصد و بررسی قرار گرفته است.

کنترل مقداری ترازنامه بانکها یکی از مهمترین سرفصلهای سیاستی بانک مرکزی در دولت جدید برای پیشبرد برنامههای ضد تورمی است. در چارچوب این رویکرد، میزان رشد ترازنامه بانکهای تخصصی ۲.۵ درصد و بانکهای تجاری ۲ درصد در ماه تعیین شد و بانک مرکزی با نظارت کامل این نسبتها را رعایت کرد و با بانکهایی که این نسبتها را رعایت نکردند برخوردها و محدودیتهای لازم اعمال شد. همچنین به گفته علی صالحآبادی؛ رئیسکل بانک مرکزی «سقف رشد ترازنامه بانکهای با کفایت سرمایه ضعیف ۱.۵ درصد و بانکهای با کفایت سرمایه مطلوب ۲.۵ درصد در ماه تعیین گردید».

در چارچوب سیاست اخیر، بانکهایی که محدودیت رشد ترازنامه را رعایت نکنند، مشمول سپرده قانونی بالاتر حتی تا ۱۳ درصد میشوند. بهاینترتیب با این سیاست ضمن کاهش شتاب رشد نقدینگی، انضباط بیشتری بر شبکه بانکی حاکم شد.

علاوه بر این بانک مرکزی همچنین در فروردینماه امسال به استناد حکم قانونی «ممنوعیت اعطای اعتبار جدید به بانکها بدون دریافت وثیقه در قالب اضافه برداشت» اعلام کرد که ازاینپس، اعطای خط اعتباری یا اضافه برداشت، تنها با اخذ وثیقه امکانپذیر خواهد بود. این تصمیم بسیار مهم نیز نقش برجستهای در انضباط بخشیدن به عملیات بانکداری شبکه بانکی کشور داشته است.

نقش پالایش ترازنامه نظام بانکی در کنترل خلق پول

برای درک بهتر از اهمیت اصلاح ترازنامه بانکها در کنترل متغیرهای پولی خوب است نقش بانک مرکزی و بانکهای تجاری در خلق پول بررسی شود. عوامل مختلفی بر پایه پولی اثرگذار است اما دراینبین دو مورد خالص مطالبات بانک مرکزی از دولت و بدهی بانکها به بانک مرکزی نقش اصلی را در تغییر پایه پولی بر عهده دارند.

تغییر در منابع پایه پولی موجب تغییر پایه پولی میشود. برای مثال اگر خالص مطالبات بانک مرکزی از دولت افزایش یابد (هنگامی که بانک مرکزی برای تامین کسری بودجه به دولت قرض بدهد یا اقدام به خرید اوراق قرضه (مشارکت) دولتی در بازار نماید)، یا بدهی بانکها به بانک مرکزی افزایش یابد (هنگامی که بانک مرکزی به بانکها قرض دهد) منابع پایه پولی افزایش مییابد. طبق اصول حسابداری هنگامی که منابع پایه پولی افزایش پیدا کند، مصارف پایه پولی نیز متقابلا افزایش مییابد. این افزایش مصارف پایه پولی بانک مرکزی یا به شکل انتشار اسکناس ظاهر میشود یا به شکل بستانکار کردن و افزایش ماندهحساب بانکها نزد بانک مرکزی که به معنی افزایش ذخایر بانکها است؛ بنابراین نتیجه این فرایندها خلق پول است که در نهایت به رشد پایه پولی و تورم منجر میشود.

آثار کوتاهمدت اصلاحات پولی

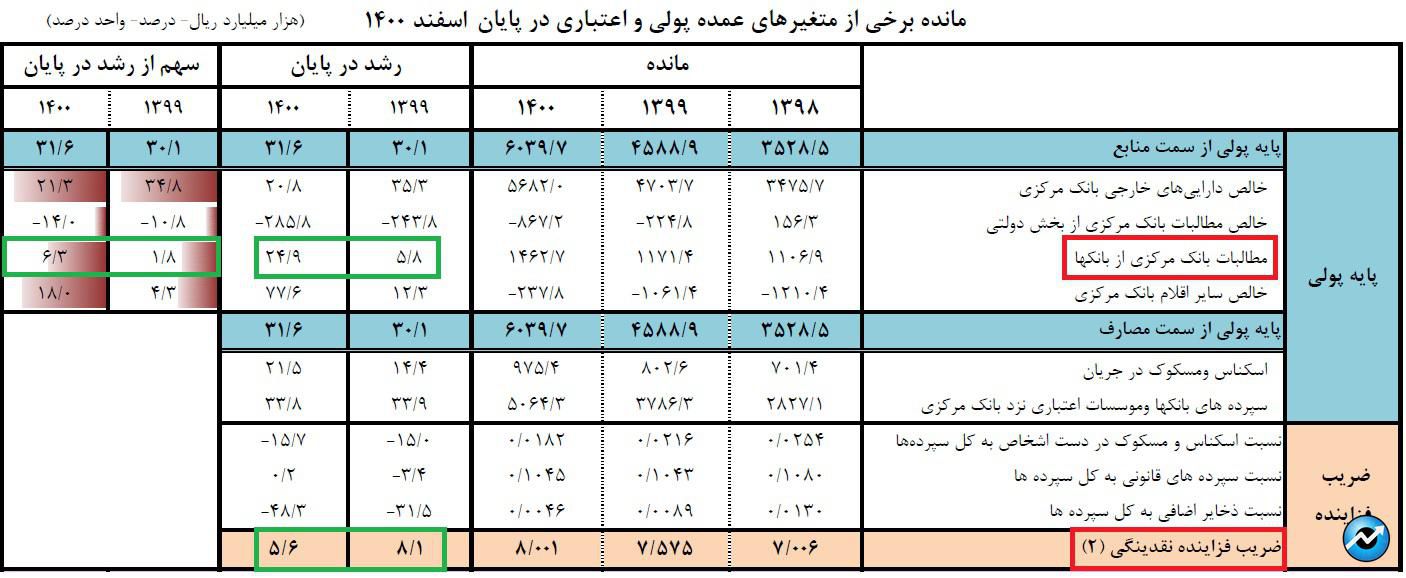

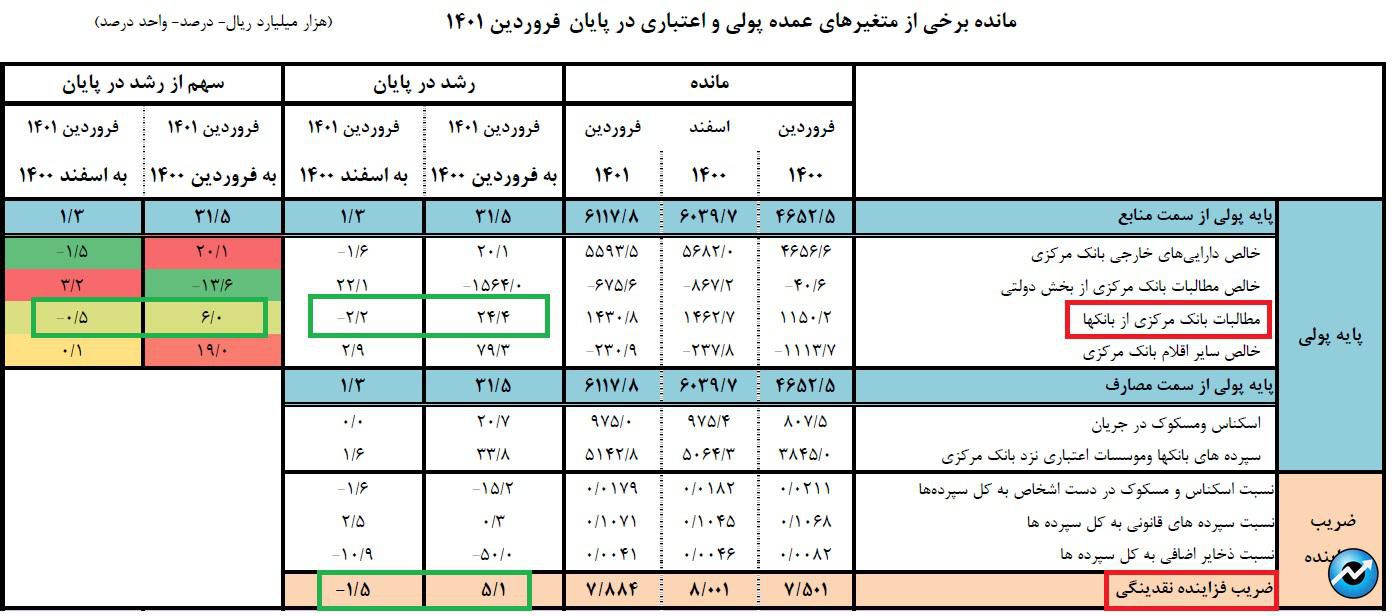

اعمال سیاستهای کنترلی بر ترازنامه بانکها از سال گذشته در کنار یک اتفاق بسیار مهم دیگر یعنی خودداری دولت از استفاده از تنخواه بودجه و استقراض از بانک مرکزی در دو ماهه نخست امسال، خود را در اجزای پایه پولی و نقدینگی نشان داده است.

بر اساس آخرین گزارشهای بانک مرکزی، در پایان فروردینماه ۱۴۰۱ رشد مطالبات بانک مرکزی از بانکها نسبت به اسفند ۱۴۰۰ کاهش ۲.۲ درصدی داشته است.

نکته قابلتوجه دیگر، سهم بدهی بانکها به بانک مرکزی از کل رشد پایه پولی است. این بخش در پایان سال گذشته ۶.۳ درصد از رشد پایه پولی را به خود اختصاص داده که این رقم در فروردینماه نسبت به اسفندماه ۱۴۰۰ به منفی ۰.۵ درصد رسیده است.

نکته مهم بعدی درباره تحولات پولی در سال جاری، کاهش ضریب فزاینده نقدینگی است. این ضریب که از عدد ۷ در پایان سال ۹۸ به عدد بالای ۸ در پایان ۱۴۰۰ رسیده بود، در فروردینماه به زیر ۸ بازگشت و روی عدد ۷.۸۸۴ قرار گرفت که رشد منفی ۱.۵ درصدی را نسبت به اسفندماه ۱۴۰۰ نشان میدهد.

کاهش رشد مانده تسهیلات اعطایی

همچنین با سیاستهای دولت، رشد مانده تسهیلات اعطایی بانکها که یکی از مهمترین مولفههای خلق پول بانکی و ایجاد نقدینگی جدید است، از رقم ۱۱.۱ درصد در دو ماهه اول سال گذشته به ۱.۰۷ درصد در دو ماهه اول امسال کاهش یافته است.

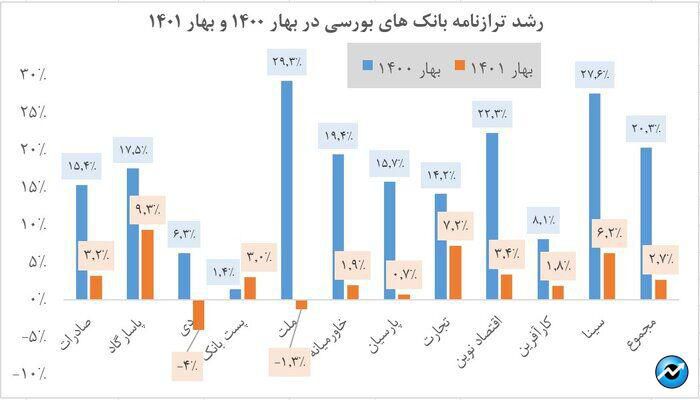

گزارش عملکرد ماهانه ۱۱ بانک بورسی در بهار امسال نشان میدهد این ۱۱ بانک در مجموع افت قابلتوجهی در رشد مانده تسهیلات پرداختی داشتهاند بهگونهای که رشد مانده تسهیلات اعطایی در بانک پاسارگاد از ۱۷.۵ درصد به ۹.۳ درصد، بانک صادرات از ۱۵.۳ درصد به ۳.۲ درصد، بانک ملت از ۲۹.۲ درصد به منفی ۱.۲۹ درصد، بانک خاورمیانه از ۲۱.۹ درصد به ۱.۹ درصد، بانک اقتصاد نوین از ۲۲.۳ درصد به ۳.۲ درصد، بانک سینا از ۲۷.۶ درصد به ۶ درصد، بانک تجارت از ۱۴.۱ درصد به ۷.۱ درصد و بانک دی از ۵.۹ درصد به منفی ۴ درصد رسیده است.

خوشبختانه روند متغیرهای پولی در یک سال اخیر تا حدودی مثبت و امیدوارکننده است، البته نباید فراموش کرد که ساختار اقتصادی کشور ما بانک محور است و بیش از ۸۰ درصد تامین مالیهای بزرگ از مسیر بانک عبور میکند بنابراین و ازاینرو باتوجهبه این کارکرد نهاد بانک، برنامههای کنترل رشد نقدینگی باید متناسب با سیاستهای اعتباری باشد که اهمیت همگامسازی این دو سیاست را برجسته میکند. این رویکرد در بانک مرکزی در چارچوب برنامه تامین مالی زنجیرهای تولید سیاستگذاری و پیگیری شده است که باید باقوت ادامه یابد.