به گزارش ایبنا ، نقدینگی و تورم موضوعاتی در هم تنیده و به یکدیگر وابستهاند. اما افزایش بیرویه نقدینگی منجر به تورم افسارگسیخته در جامعه میشود و دولت برای ساماندهی بازارهای موازی نیاز دارد تا این متغیرهای کلان را به درستی در پازل پیچیده اقتصاد ایران قرار دهد، با این نگاه و با بررسی شاخصهای اعلامی اخیر بانک مرکزی، میتوان اینگونه ارزیابی کرد که توفیقات و انضباط پولی و مالی هرچه بیشتر دولت سیزدهم در ماههای اخیر و اصلاح رابطه میان این دو موجب تعدیل در متغیرهای کلان، ثبات و پیش بینی پذیری در بازارهای پولی و مالی کشور خواهد شد.

چرا کنترل نقدینگی و تورم مهم است؟

به وضوح در الفبای اقتصادی میدانیم که عدم کنترل نقدینگی منجر به تورم بیشتر میشود. بنابراین، دولت جدید هم باید رشد نقدینگی را کنترل کند و هم تورم را کاهش دهد. با این دیدگاه اصلاح نظام بانکی، انضباط مالی و نظارت همه جانبه بانک مرکزی بر بانکها نیز همگی ضرورتهایی انکارناپذیر است و به درستی دولت و بانک مرکزی مساله کنترل رشد نقدینگی و تورم را به عنوان یکی از مهمترین اولویتهای اقتصادی کشور در دستور کار قرار دادهاند.

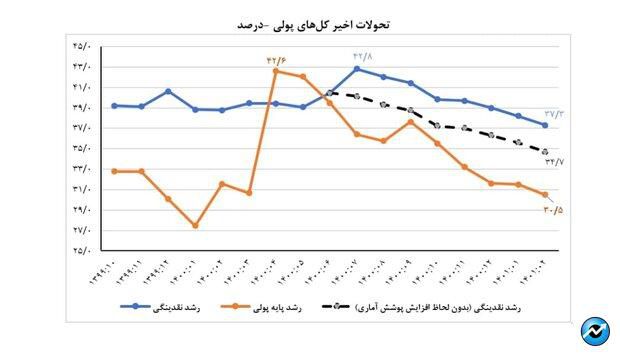

در این زمینه، بررسی آمارهای انتشار یافته از سوی بانک مرکزی در زمینه نرخ رشد دوازدهماهه نقدینگی در ماههای اخیر حاکی از آن است که نرخ رشد نقدینگی از ۴۲.۸ درصد در پایان مهرماه ۱۴۰۰ طی یک روند نزولی به ۳۷.۳ درصد در پایان اردیبهشت ماه ۱۴۰۱ کاهش یافته است.

البته همانطور که بارها در گزارشهای بانک مرکزی نیز مشاهده شده ۲.۶ واحد درصد از رشد نقدینگی در اردیبهشتماه ۱۴۰۱ به افزایش پوشش آماری (اضافه شدن اطلاعات بانک مهر اقتصاد در آمارهای پولی، بواسطه ادغام بانکهای متعلق به نیروهای مسلح در بانک سپه) مربوط بوده و در صورت عدم لحاظ افزایش پوشش آماری مذکور، رشد دوازده ماهه نقدینگی در پایان اردیبهشت ماه ۱۴۰۱ به ۳۴.۷ درصد کاهش مییابد. با این نگاه رشد دوازدهماهه نقدینگی منتهی به پایان اردیبهشت ماه ۱۴۰۱ (با پایه همگن) نسبت به رشد دوره مشابه سال قبل (۳۸.۸ درصد)، معادل ۴.۱ واحد درصد کاهش نشان میدهد.

همچنین، رشد نقدینگی نیز در یک ماهه اردیبهشت ۱۴۰۱ معادل با ۲.۵ درصد بوده است که نسبت به دوره مشابه سال قبل (۳.۲ درصد)، ۰.۷ واحد درصد کاهش نشان میدهد.

در این زمینه علی صالح آبادی نیز در جلسه دورهای با مدیران عامل بانکها ابراز امیدواری کرده است که اخیرا رشد نقدینگی و پایه پولی در سه ماهه اول سال جاری نسبت به مدت مشابه سال گذشته کاهشی بوده که انضباط مالی دولت متاثر از عدم استفاده از تنخواه گردان در این خصوص بسیار موثر بوده است.

به گفته وی رشد نقدینگی و پایه پولی نسبت به سهماهه مشابه سال گذشته کاهشی بوده که انضباط مالی دولت متاثر از عدم استفاده از تنخواه گردان در این خصوص بسیار موثر بوده است. یکی از این دلایل نظارت سختگیرانه بانک مرکزی بر بانکها بوده نکتهای که علی صالح آبادی از آن به درستی تحت عنوان اصلاح رابطه بانکها و بانک مرکزی یاد میکند.

در این زمینه مدیرکل اقتصادی بانک مرکزی نیز معتقد است کنترل رشد ترازنامه بانکها، انضباط مالی دولت و کنترل بدهی بانکها به بانک مرکزی را از جمله عوامل مهم رشد منفی نقدینگی در فروردینماه امسال است.

به گفته جعفر مهدیزاده رشد نقدینگی پس از ۹ سال بالاخره در فروردین ماه سال جاری منفی شد و به منفی ۲/ ۰ رسید. از دیدگاه او این موضوع در کنار رشد تولید مناسب و فراتر از انتظار سال گذشته نویدبخش روند تحولات اقتصادی مثبت در کشور است.

کنترل رشد مقداری ترازنامهها بسته به شرایط بانکها

در مبحث اصلاح ساختار نظام بانکی نیز، بخشی از موضوع مرتبط با اصلاح ترازنامه بانکها و اصلاح ساختار دارایی بانکهاست. البته یکی از موارد مهمی که به انضباط و ارتقای سلامت نظام بانکی نیز کمک میکند، شیوه جدید کنترل رشد ترازنامه بانکهاست که متناسب با شرایط هر بانک در نظر گرفته میشود.

در این باره و به گفته مدیر اداره ارزیابی سلامت نظام بانکی بانک مرکزی، رصد و پایش از سوی بانک مرکزی و اقدامات انضباطی اتخاذ شده؛ منجر به آن شده که رشد ترازنامه بیشتر بانکها متوقف شود. به بیان بهتر میرعمادی الزام بانکها به رعایت حد ۲ درصدی ماهانه در رشد ترازنامه هایشان را عاملی موثر برای توقف رشد شتابان خلق نقدینگی از سوی بانکها میداند.

البته همانطور که این مقام مسئول بانک مرکزی تاکید کرده است، متناسب با درصد تخطی بانکها از رشد مقداری ترازنامه نرخ سپرده قانونی بانک افزایش مییابد. همچنین معرفی هیئت مدیره بانک خاطی به هیئت انتظامی بانکها نیز در دستورکار قرار دارد و اگر ظرف یکسال بانکی نتواند خود را با قوانین و مقررات منطبق کند، هیئت مدیره آن به هیئت انتظامی بانکها معرفی و موارد تنبیهی بر اساس قانون بر آنها اعمال خواهد شد.

علی صالح آبادی نیز اخیرا در گفت و گویی اعلام کرده است که عوامل تعیین کننده که تعدیل کننده این درصد هستند در هیات عامل تصویب شده است و رشد ترازنامه بانکها متناسب با هر بانک اعلام میشود و بر همین اساس نیز برای برخی بانکها ۱.۵ درصد و ۲.۵ درصد برای بانکها بسته به شرایط آن بانک و شاخصهای موجود در نظر گرفته شده است. البته بانکی که این مهم را رعایت نکند مشمول سپرده قانونی بالاتر میشود و مواردی را داشتیم که سپرده قانونی آنها تا ۱۳ درصد میتواند افزایش یابد.

ایستاده در برابر هزینههای دولت

از نیمه دوم سال ۱۴۰۰، رشد پایه پولی متاثر از رویکرد انضباط گرایانه دولت و سیاستهای پولی و نظارتی فعال بانک مرکزی به طور قابل ملاحظهای کاهش یافته است. بررسی آمارهای پولی نشان میدهد که رشد دوازده ماهه پایه پولی از ۴۲.۶ درصد در پایان تیرماه ۱۴۰۰ به ۳۰.۵ درصد در پایان اردیبهشت ماه سال ۱۴۰۱ کاهش یافتهاست.

در خصوص عملکرد مالی دولت در سال ۱۴۰۱ نیز باید تاکید کرد که بر خلاف رویه دو ماهه ابتدایی سال ۱۴۰۰ که عمده تامین مالی دولت با اتکای به منابع حساب تنخواه گردان خزانه و مبتنی بر ایجاد بدهی به بانک مرکزی صورت گرفته بود، پرداختهای دولت در دو ماهه ابتدایی سال ۱۴۰۱ با اتکای منابع سپردهای خود بوده است. لذا، یکی از تحولات مثبت شکل گرفته در خصوص رابطه مالی دولت و بانک مرکزی که عمدتا به رویکرد منضبطانه دولت سیزدهم ارتباط مییابد، اتکای بیشتر دولت به منابع خود بوده است.

پیش از این نیز رئیس کل بانک مرکزی در بیست و نهمین همایش سیاستهای پولی و ارزی بانک مرکزی به اصلاح رابطه بانک مرکزی و دولت اشاره کرده بود او یکی دیگر از محورهای اصلاح رابطه بین بانک مرکزی و دولت را در زمینه تنخواه خزانه میدانست.

به بیان بهتر به سنت هر سال طبق قانون بودجه، بانک مرکزی تنخواهی را در اختیار دولت قرار میدهد. یکی از محورهای مهم اصلاح رابطه بانک مرکزی و دولت، اصلاح این سازوکار است. چراکه خزانه نباید نیازی به استفاده از تنخواه داشته باشد و همانطور که شاهد بودیم این موضوع تبعاتی همچون افزایش پایه پولی و نقدینگی را در پی داشته است.

با این دیدگاه صالح آبادی تامین تنخواه خزانه از منابع بانک مرکزی را آخرین راهکار دولت خوانده است. لذا با هماهنگی سازمان برنامه و بودجه، وزارت امور اقتصادی و دارایی و بانک مرکزی راهکاری را برای این موضوع اندیشیدند و این سازوکار جایگزین تنخواه شد.

این سازوکار در ستاد اقتصادی دولت و در جلسه سران قوا به تصویب رسید که دولت بتواند از محل منابع خودش و حسابهای خزانهای خود نزد بانک مرکزی، از رسوب آنها استفاده کند و نیازی به تنخواه نداشته باشد.

تاکنون و به گواه آمارهای بانک مرکزی سازوکار مورد اشاره، جایگزین سازوکار تنخواه شده است، بدین معنا که دولت باید از محل نقدینگیهای خود نزد بانک مرکزی که شامل حسابهای خزانه و شرکتهای دولتی است، مدیریت و برنامه ریزی لازم را داشته باشد تا از محل گردش وجوه خودش، هزینههای خود را تامین کند و نیازی به تامین از جانب تنخواه بانک مرکزی نباشد.

با نگاه به صحبتهای رئیس کل بانک مرکزی از یک سو و نگاه به آمارهای بانک مرکزی میتوان نتیجه گرفت که عملا بانک مرکزی و دولت رابطه نظام مند و منضبطی را نسبت به دولت قبل در پیش گرفته اند و این امر خود را در متغیرهای کلان اقتصادی نشان داده است.

منبع: مهر