بورس۲۴ : خبر خوب برای سهامداران شرکت آن است که طی یک سال گذشته شاهد جهش چشمگیر یکی از اصلی ترین فاکتور های درآمدساز برای بیزینس هستیم.

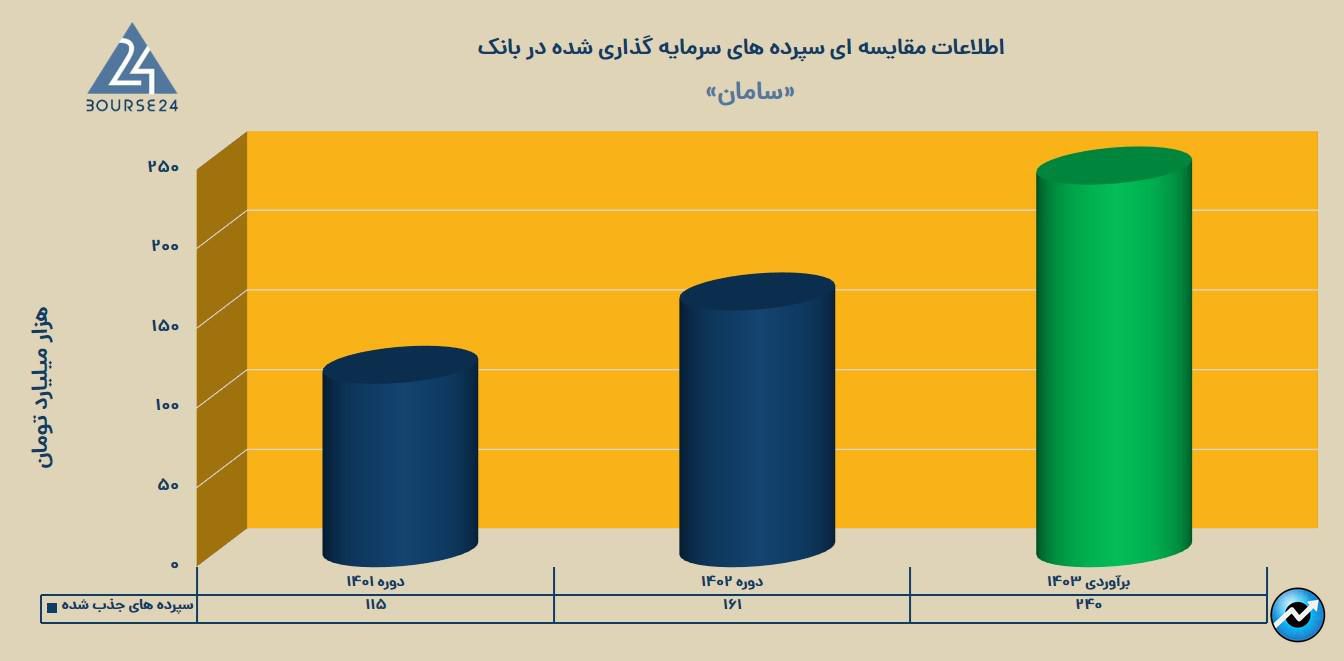

در فروردین ۱۴۰۳ مانده سپرده های سرمایه گذاری شده در بانک به ۲۴۰ هزار میلیارد تومان رسیده و این یعنی جامپ ۷۸ هزار میلیاردی سپرده های جذب شده در بانک. تحت تاثیر این رویداد بنیادی ، قدرت تسهیلات دهی بانک بیشتر شده و در نتیجه درآمد بیشتری از محل اعطای تسهیلات شناسایی خواهد کرد. روند تغییرات سپرده های جذب شده در بانک در سنوات گذشته به شرح زیر ارائه شده است ( اعداد بر حسب همت است ).

در سایه رشد سپرده های سرمایه گذاری شده ، در فروردین ماه مجموعا ۲.۴۶ هزار میلیارد تومان درآمد از محل اعطای تسهیلات شناسایی کرده ؛ رقمی که در قیاس با دوره مشابه رشد سنگین ۸۷۳ میلیاردی را نشان می دهد. گفتنی است که میزان تسهیلات اعطا شده در این ماه نیز ۱۸.۸ هزار میلیارد تومان گزارش شده ، حال آنکه در فروردین ۱۴۰۱ این عدد برابر با ۱۷ همت بوده است ؛ رشد ۱.۸ همتی میزان تسهیلات اعطا شده.

طی یک سال گذشته مجموع سپرده های ریالی ارزی بانک سامان نزد سایر بانک ها رشد چشمگیری را ثبت کرده و از ۱۷.۸ به ۶۷.۲ هزار میلیارد تومان رسیده است. بخش اعظم این منابع ، ۶۴.۲ همت ، با هدف در امان ماندن از کاهش ارزش پول به صورت دیداری ارزی نگه داری می شود. ( افزایش حجم نقدینگی در دسترس بانک )

یکی از بهترین کفایت سرمایه ها را در قیاس با همگروهی های خود داشته و از این نظر ، یکی از بنیادی ترین های گروه تلقی می شود. در آذر ۱۴۰۲ کفایت سرمایه بانک ۸.۲٪ محاسبه شده که بالاتر از خط کش قانونی بانک مرکزی است. اخیرا سرمایه اسمی خود را از محل سود انباشته به ۸ هزار میلیارد تومان رسیده ؛ رویدادی که بهبود کفایت سرمایه و عملیات اصلی بیزینس را به دنبال خواهد داشت.

در اسکیل ۹ ماهه با کسب ۳.۸۶ هزار میلیارد تومان سود خالص نه تنها توانسته عایدی دوره ۱۲ ماهه ۱۴۰۱ را کاور کند ، بلکه به میزان ۲۲۴ میلیارد تومان سود خالص بیشتر کرده است. عایدی عملیاتی هر سهم به جهت ماهیت تکرار پذیری اهمیت خاصی برای سرمایه گذاران دارد. در دوره ۹ ماهه منتهی به آذر ۱۴۰۲ به ازای هر سهم ۸۸ تومان سود عملیاتی شناسایی شده ؛ رقمی که در قیاس با دوره مشابه جامپ ۸۰٪ را نشان می دهد.

وجوه نقد حاصل از فعالیت های عملیاتی که از مهمترین معیار های نقدینگی سازمان است ، جهش خارق العاده ای را ثبت کرده و از ۱.۹ به حوالی ۳۰ هزار میلیارد تومان رسیده است و این یعنی افزایش نقدینگی در دسترس تیم مدیریتی که تاثیر مطلوبی برا تقویت پتانسیل های عملیاتی و سرمایه گذاری بانک خواهد داشت.

از بعد تکنیکال ، به یکی از کم ریسک ترین نواحی چارت رسیده و فرصت سرمایه گذاری ارزنده ای فراهم کرده ؛ سطح ۱۷۰ تومان که در گذشته بازار چندین بار به آن احترام گذاشته و تلاقی آن با خط روند بلند مدت و واگرایی در اندیکاتور RSI ، احتمال حمایت و پرتاب قیمت به سمت بالا را بیشتر کرده است.

در صورت ورود به سهم در قیمت ۱۷۰ تومان ، رعایت حد ضرر ۱۶۰ تومان و حد سود ۲۲۰ تومان ، نسبت ریسک به ریوارد این معامله برابر با ۵ خواهد بود و این یعنی به ازای هر ۱ میلیون تومان زیان احتمالی ، ۵ میلیون سود احتمالی وجود خواهد داشت که بسیار مطلوب است. از آنجایی که وضعیت بنیادی سهم خوب است ، به احتمال زیاد بازار اجازه اصلاح بیشتر را به سهم نمی دهد ؛ فلذا سناریوی حمایت سهم در این منطقه بسیار قوی است.