فلیپنینگ (Flippening) یکی دیگر از واژههای اختراعی جامعه رمز ارز است که به احتمال خاتمه یافتن دامیننس بیت کوین (سلطه بیت کوین) توسط اتریوم (یا یک رمز ارز دیگر) اشاره دارد. این بحث با توجه به روند نزولی سهم بیت کوین از بازار و رشد پایدار قیمت اتر (ETH) دوباره جذاب شده است.

رمز ارز اتر، همواره به لحاظ ارزش بازاری، شهرت نام و پوشش رسانهها در زیر سایه بیت کوین قرار داشته است. بیت کوین از زمان پیدایش خود در سال ۲۰۰۹، چیرگی محسوسی را بر بازار ارزهای دیجیتال حفظ کرده است. به هر حال به نظر میرسد که تغییری در راه است. طرفداران شبکه اتریوم با تکیه بر کارکردپذیری و قابلیتهای قرارداد هوشمند این پلتفرم، فناوری بهروز و توسعه آیندهنگر و مبتنی بر جامعه خود، مدعی هستند که رمز ارز اتر به زودی جایگاه بیت کوین را به چالش میکشد.

تصور روزی که اتر (ETH) جایگاه بیت کوین را تصاحب کند، جذاب است اما پرسشهایی را به ذهن میرساند. آیا این رخداد در عمل امکان دارد؟ آیا خیزش اتریوم برای جایگاه اول غیرقابل اجتناب است و این که تا وقوع آن چه مدت طول خواهد کشید؟ آیا این زمان کافی نیست تا یک پلتفرم سوم از هر دوی آنها عبور کند؟

برای پاسخ به این پرسشها بهتر است ابتدا روشن کنیم که معنای تصاحب جایگاه بیت کوین توسط اتر (ETH) چیست.

فلیپنینگ چیست؟ (Flippening)

این واژه (flippening) اولین بار در سال ۲۰۱۷ برای امکان عبور مارکت کپ (ارزش بازاری) اتر از ارزش کل بیت کوین مورد استفاده قرار گرفت. رخداد فلیپنینگ به لحظهای اشاره دارد که یک رمز ارز (برای مثال اتر) به سلطه بیت کوین بر بازار ارز دیجیتال خاتمه دهد و بتواند در جایگاه اول قرار گیرد.

همان طور که میدانیم معیار مارکت کپ برای یک رمز ارز، به مانند سهام، با انجام حاصلضرب قیمت دارایی در تعداد «عرضه در گردش» آن حاصل میشود. این معیار نشاندهنده بزرگی یک رمز ارز است. اما یک تعریف جامعتر از عبارت فلیپنینگ میتواند علاوه بر ارزش بازاری، عوامل دیگری را نظیر تعداد آدرسهای فعال و یا تعداد گرههای عمومی قابل دسترس، در بر گیرد.

حالا این رویداد تا چه حد محتمل است؟ پیش از تلاش برای پاسخ دادن به این پرسش، شاید بهتر است به روند تغییرات معیار سلطه بیت کوین و قیمت رقیب اصلی آن، اتر (ETH)، بپردازیم.

دامیننس بیت کوین (dominance)

بیت کوین، پرچمدار ورود فناوری بلاک چین و رمز ارزها در این سالها به لحاظ معیارهای گوناگون، نیروی غالب بازار بوده است. خریدهای کلان شرکتهای غول مثل تسلا، PayPal و بسیاری دیگر موجب شد که انتقال رمز ارز به یکی از خدمات جدید شرکتهای پرداخت تبدیل شود. همین موضوع به نوبه خود به پذیرش هر چه بیشتر بیت کوین و تسلط بیشتر بر بازار منجر شد. از همین منظر (سرمایهگذاری نهادی و شرکتی)، برتری بیت کوین غیرقابل انکار بوده است.

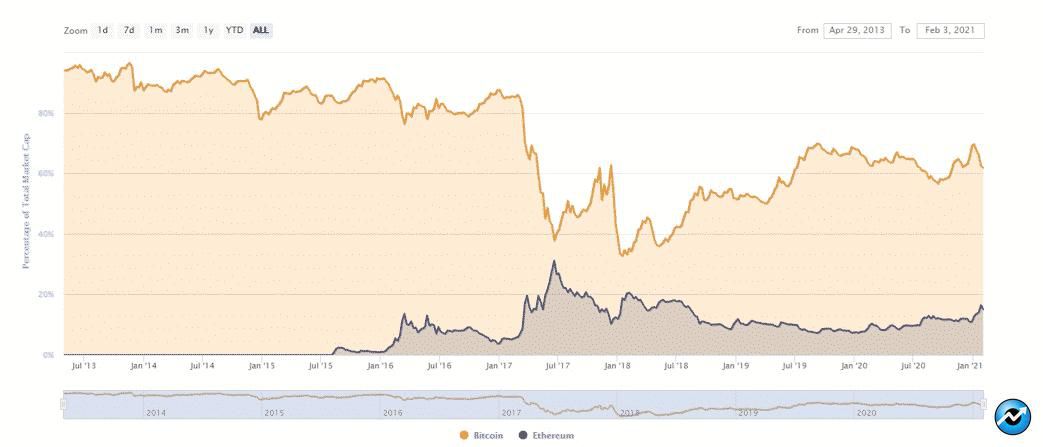

دامیننس بیت کوین (BTC dominance) با محاسبه نسبت ارزش کل بیت کوینهای در حال گردش به کل ارزش بازار رمز ارزها به دست میآید. نمودار تغییرات سلطه بیت کوین در طول زمان نشان میدهد که اگر چه در اغلب دوره زمانی این رقم بیش از ۶۰ درصد بوده، اما در کل شاهد یک روند نزولی برای آن بودهایم. در نمودار زیر، روند نزولی دامیننس بیت کوین نشان داده شده است.

به هر حال، با این که تعداد رمز ارزها هر ساله چیزی حدود دو برابر میشود، اما هنوز هم شاهد دامیننس ۴۳ درصدی بیت کوین هستیم. این موضوع به روشنی نشان میدهد که چرا تغییرات قیمت رمز ارزهای مختلف تا این اندازه با نوسانات قیمت بیت کوین مرتبط بوده است. اما آیا این همبستگی ادامه خواهد یافت؟

آیا باید منتظر پایان دامیننس اتریوم باشیم؟

در یک یا دو سال اخیر، شبکه اتریوم به لحاظ ارزش کوین بومی خود و همچنین ارزش داراییهای قفلشده در برنامههای غیرمتمرکز، با سرعت خیرهکنندهای در حال رشد است. به هر حال، جدا از قیمت که برای تحلیلگران بازار و معاملهگران جذابیت خاصی دارد، به روز رسانیهای متعدد شبکه اتریوم، تب و تاب بازار دیفای، رشد قارچگونه صنعت NFT و گذار به مکانیزم اجماع دوستدار محیط زیست، اثبات سهام (PoS) ، نگاه عموم بازار را به خود جلب کرده است. با این وجود، به جرات میتوان گفت که اتر (ETH) میخواهد نقش اول قصهی رمز ارزها باشد.

افزایش قیمت اتر در نیمه اول سال ۲۰۲۱ به واقع یک رویداد برای ثبت در کتابهای تاریخی است. این رشد قیمت موجب شد تا افزایش قیمت اتر تا ۱۴۰۰ دلار در سال ۲۰۱۷ به مانند یک پاورقی به نظر آید. شاید هنوز هم سقوط متعاقب قیمت را در خاطر داشته باشید.

خوشبختانه روند گاوی فعلی در بازار پایداری بیشتری از خود نشان داده است. در تاریخ ۱۵ آوریل امسال، قیمت اتر در سطح ۲۴۱۷ دلار، به اوج قیمت یک ساله خود رسید. این روند صعودی ادامه یافت تا این که رمز ارز بومی شبکه اتریوم با رسیدن به ۴۳۶۲ دلار، بیشترین قیمت تمام دوران خود را به ثبت رساند. در حال حاضر قیمت این رمز ارز پس از روند نزولی اخیر، در حدود ۳۲۰۰ دلار است [در زمان نگارش این مقاله].

مارکت کپ و معیارهای دیگر رخداد فلیپنینگ

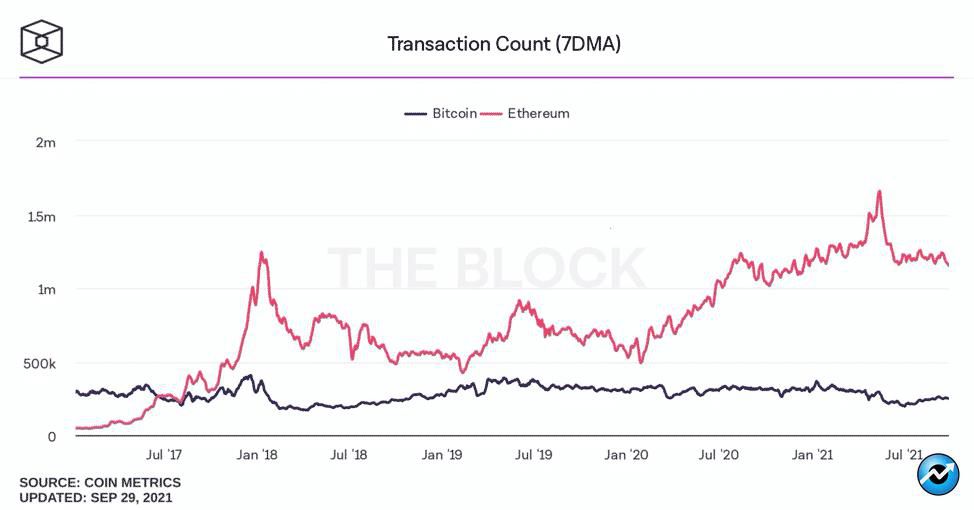

اگر چه معیار ارزش بازار اصلیترین نشانه برای رخداد Flippening است، اما در یک معنای گستردهتر میتوان از معیارهای دیگری نیز استفاده کرد. دادههای تعداد آدرسهای فعال ، تعداد کل تراکنشها و تعداد گرههای قابل دسترس شبکه معیارهای دیگری برای مقایسه دو پلتفرم بیت کوین و اتریوم هستند. برای مثال تا کنون شبکه اتریوم به لحاظ تعداد کل تراکنشها و کل کارمزدهای پرداختشده از شبکه بیت کوین پیشی گرفته است.

البته باید توجه شود که هیچ یک از این معیارها نباید به تنهایی در ارزیابی یک پروژه در نظرگرفته شوند. ویژگیها و ماهیت هر پروتکل میتواند موجب برتری اسمی در یک معیار شود اما این به معنای لیاقت بیشتر یک پلتفرم نیست. برای مثال در شبکه بیت کوین مرسوم است که تراکنشها با آدرسهای جدید انجام میشود. پس مقایسه دو پلتفرم اتریوم و بیت کوین تنها بر اساس تعداد آدرسهای فعال، تحلیل مناسبی نیست.

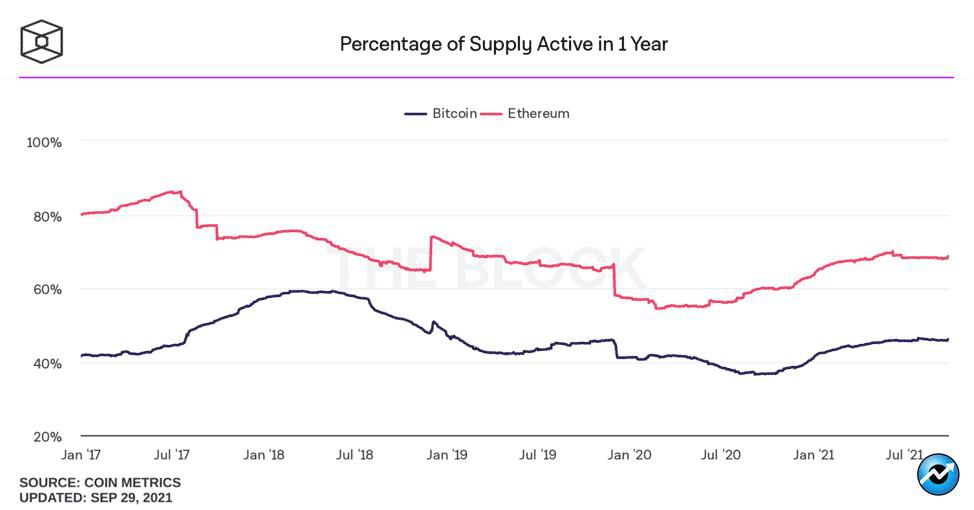

یک معیار دقیقتر برای ارزیابی سطح استفاده از یک رمز ارز، «درصد عرضه فعال در یک سال گذشته» است. همان طور که شکل زیر نشان میدهد، این معیار برای رمز ارز اتر با اختلاف از بیت کوین بیشتر است.

پتانسیل اتریوم برای عبور از بیت کوین

هر از چند گاهی مشاهده میکنید که اعضای جامعه کریپتو درباره تقاضای یک رمز ارز صحبت میکنند. اعداد و ارقام از حجم معاملات، سرمایهگذاری شرکتی و روند پذیرش رمز ارزهایی چون بیت کوین، اتر و بسیاری دیگر پرده بر میدارد. هر جا بازاری وجود دارد، دو نیروی عرضه و تقاضا در آن وجود داشته که به یک اندازه اهمیت دارند.

سقف عرضه بیت کوین از پیش تعیین شده و این مقدار برابر با ۲۱ میلیون است. این عرضه محدود به معنای افزایش قیمت بیت کوین است. اما هدف در این جا، تاکید مجدد بر اصل کمیابی بیت کوین نیست. موضوع قابل توجه، صادق بودن همین اصل برای رمز ارز اتر (ETH) است.

بسیاری از محققان علاقهمند به شبکه اتریوم مثل ویلسون ویتهام (Wilson Withum) از شرکت مساری (Messari) انتظار دارند که با تکمیل به روز رسانی و انتقال به شبکه اتریوم ۲.۰ شاهد کاهش شدید نرخ صدور توکنهای جدید اتر باشیم. کاهش خالص عرضه اثر مستقیم بر قیمت و ارزش بازاری این دارایی خواهد گذاشت. با این وجود رمز ارز اتر (ETH)، بیش از پیش تبدیل به یک دارایی ضد تورمی (deflationary) خواهد شد.

در کل توجیهات مهم را در حمایت و نقض احتمال رخ دادن فلیپنینگ میتوان به این صورت فهرست کرد:

دلایل فلیپنینگ ( flippening ) | دلایل ادامه سلطه بیت کوین |

+ موارد کاربرد گستردهتر مثل DAO، دیفای و NFT | – کمیابی مطلق بیت کوین |

+ خاصیت ضدتورمی اتر در شبکه اتریوم ۲.۰ | – رویدادهای هالوینگ پیشرو در شبکه بیت کوین |

+ بیت کوین یک وسیله مبادله مناسب نیست | – امنیت بالا و سادگی به دلیل محدودیتهای پروتکل |

+ پروتکل انرژیبر اثبات کار بیت کوین و مکانیزم اجماع دوستدار محیطزیست PoS در اتریوم ۲.۰ | – مکانیزم اثبات سهام اتریوم هنوز در عمل آزمایش نشده است |

+ حمایتها و توسعه مبتنی بر یک جامعه فعال | – آوازه و قدمت |

بیت کوین در برابر اتریوم، آینده فناوری رمز ارز

چندین عامل بنیادی و تعیینکننده برای ارزیابی رقابت این دو پلتفرم و احتمال فلیپنینگ وجود دارد. استفاده به عنوان وسیله تراکنش، تنوع رمز ارزها و ارجحیت دارایی یا پلتفرم سه مورد مهم از این فاکتورها هستند.

یکی از بحثهای همیشگی درباره رمز ارزها این است که آیا یک رمز ارز ضد تورمی میتواند برای تراکنش مورد استفاده قرار گیرد یا خیر. به نظر میرسد که در ایالات متحده با آنها به چشم یک دارایی برخورد میشود. با برقراری تعهدات مالیاتی و گزارشدهی، رغبت به استفاده از رمزارزها را به عنوان وسیله مبادله از بین میبرد. این برای ماکسیمالیستهای بیت کوین که جایگزینی حتمی ارز فیات را پیشبینی میکنند، خبر خوبی نیست. در طرف دیگر دادههای آنچین (on-chain) سایت TheBlockCrypto حاکی از این هستند که تعداد تراکنشهای اتریوم در تابستان ۲۰۱۷ از تراکنشهای بیت کوین گذر کرده است.

از طرف دیگر برنامههای کاربردی متنوع شبکه اتریوم مثل استیبل کوین و برنامههای دیفای همگی در قالب پلتفرم اتریوم به هم متصل هستند. اگر قرار است که موارد کاربرد فناوری بلاک چین همچنان گسترش یابند، منطقی است که جریان سرمایه به سوی پلتفرمی باشد که از تنوع این برنامهها پشتیبانی میکند. برای مثال در نوامبر ۲۰۱۹، تعداد کل تراکنشهای توکنهای ERC۲۰ از مجموع تراکنشهای اتر (ETH) پیشی گرفت.

یکی دیگر از عواملی که آینده رقابت بیت کوین و اتریوم را تعیین میکند این است که بازار در نهایت به کدام یک ارزش بیشتری مینهد؛ اکوسیستم یا یک دارایی ؟ این سوال را میتوان به گونه دیگری مطرح کرد. ارزش واقعی یک شرکت مثل اپل در چیست؟ یک محصول خاص یا اثر شبکهای که در خدمات ارائهشده ایجاد کرده است؟ شاید اجماع نهایی بر سر عامل اصلی موفقیت یک پروژه بزرگ نباشد، اما به طور حتم، اطلاعات و اثر شبکه یکی از عوامل اصلی در موفقیت و ماندگاری یک پلتفرم هستند.

کلام آخر

پیشبینی اثرگذاری روند گاوی اخیر رمز ارز اتر (و شاید عبور ارزش بازاری آن از بیت کوین) بر آینده بازار رمز ارز و فناوری بلاک چین، نیازمند بحث و تحلیل ویژهای است. به هر حال جدا از قیمت و نوسانات آن که در بازار نوین رمز ارز پدیده رایجی است، چند ایده اساسی و نظر فنی درباره این دو پلتفرم وجود دارد که به معرفی آنها پرداختیم. برخی سلطه بیت کوین را به دلیل کمیابی مطلق آن، اجتناب ناپذیر میدانند؛ برخی خود را برای رویداد فلیپنینگ (flippening) در آینده نزدیک آماده کردهاند. به نظر میرسد که با وجود رخداد هالوینگ بیت کوین در سال ۲۰۲۴، در حال حاضر کسب جایگاه اول در رتبهبندی ارزش بازاری برای اتریوم دشوار است. به علاوه برخی پیچیدگیهای انتقال به مکانیزم PoS و احتمال بروز مشکلات امنیتی برای برنامههای دیفای، احتمال فلیپنینگ را کاهش میدهند.

در نهایت این پرسش باقی میماند که آیا اصلا میتوان دو پروژه را که هدفهای متفاوتی را در فضای رمز ارز دنبال میکنند، با معیار خاصی مقایسه و رتبهبندی کرد؟ در هر صورت، نتیجهی رقابت رمز ارزهای مختلف هر چه باشد، باید سپاسگزار خلاقیت، نوآوری و تحقق اهداف اصلی فناوری رمز ارز باشیم.

این مقاله صرفا برای اهداف آموزشی ارائه شده است و نباید بهعنوان مشاورهٔ تجاری و سرمایهگذاری از طرف کوین ایران و نویسندگانش قلمداد شود.