بازار بیت کوین با ادامه روند هفته گذشته و همزمان با راهاندازی اولین صندوق قابل معامله در بورس (ETF) بیت کوین، به سطح تازهای از بیشترین قیمت تمام دوران رسید. در قسمت قبل، تحلیل آنچین دیتا نشان میداد که هولدرهای بلند مدت در حال کسب سود هستند اما به هر حال، آنها در اصلاح بازار از سرعت خرج کردن خود کاستهاند.

در هفتهای که گذشت (۲۷ مهر-۳ آبان)، قیمت بیت کوین به سطوح بیسابقهای دست یافت. این در پی راهاندازی اولین ETF بیت کوین با نماد $BITO رخ داد. قیمت بیت کوین از سطح ۶۴۷۱۷ دلار (بیشترین قیمت قبلی در ماه آوریل) عبور کرد و به قله جدیدی در قیمت ۶۶۹۲۸ دلار دست یافت. بعد از آن، قیمت، اصلاح شد و به کف قیمت هفتگی خود در ۵۹۷۲۲ دلار رسید. امروز، دوشنبه، بیت کوین در قیمت ۶۳ هزار دلار معامله میشود.

تنها با گذشت دو روز از راهاندازی صندوق سرمایهگذاری قابل معامله در بورس (ETF) بیت کوین، BITO، بیش از ۱.۱ میلیارد دلار، تحت مدیریت آن قرار گرفت. این رقم از رکورد ۱۸ ساله ETF طلا ($GLD) بیشتر است. زیربنای این ابزار مالی، قراردادهای آتی بیت کوین هستند، که در بورس کالای شیکاگو (CME) معامله میشوند.

در این قسمت از تحلیل آنچین هفتگی کوینایران به رشد انفجاری قراردادهای مشتقه باز و حجم بازار CME میپردازیم. سپس با ارزیابی رفتار خرج هولدرهای بلندمدت ادامه میدهیم که به نظر میرسد با کاهش قیمت در هفته گذشته از شدت آن کاسته شده است. در پایان نیز به معرفی چند معیار تازه و یک مدل قیمتی جدید میپردازیم که بر اساس آنچین دیتا توسط برخی از افراد جامعه رمز ارز توسعه داده شده است.

تحلیل آنچین از راهاندازی ETF با پشتوانه قرارداد آتی بیت کوین

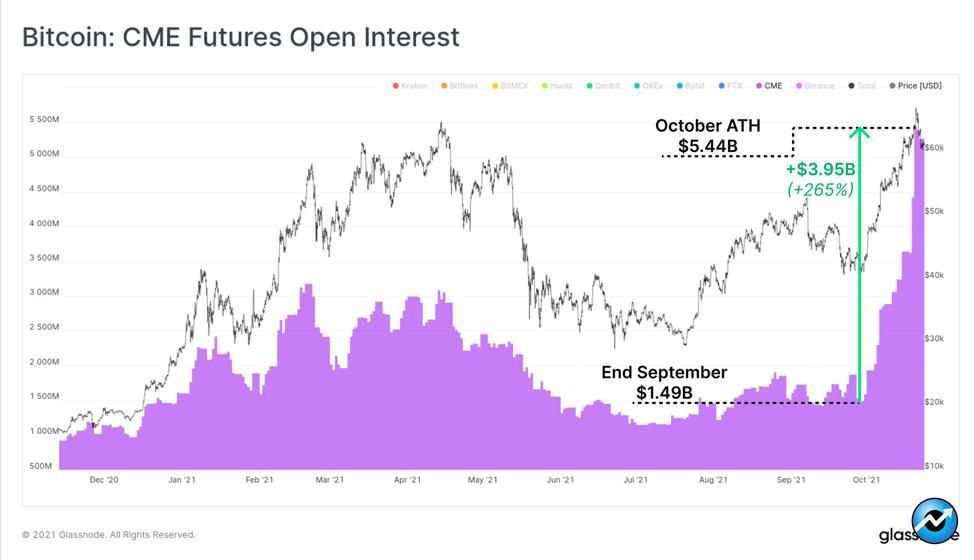

در هفته گذشته، عنوان خبرها در صنعت رمز ارز به راهاندازی صندوق قابل معامله در بورس (ETF) بیت کوین (BITO ETF) اختصاص یافت. این ابزار مشتقه، از قراردادهای آتی بازار CME به عنوان زیربنا استفاده میکند. ارزش قراردادهای باز (Open Interest) در بازار CME در ماه اکتبر رشد فراوانی داشته و حدود ۳.۹۵ میلیارد دلار (٪۲۶۵) افزایش یافته است. این روند موجب ثبت بیشترین مقدار تمام دوران، به ارزش ۵.۴۴ میلیارد دلار، برای قراردادهای آتی باز در بازار CME شد.

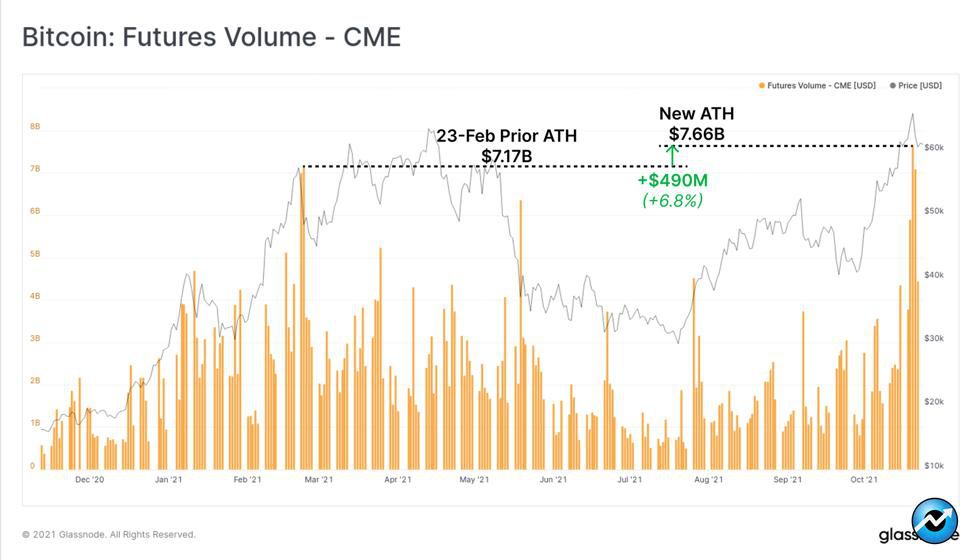

به علاوه، حجم معاملات در این بازار در تاریخ ۲۰ اکتبر به سطوح بیسابقهای رسید. معاملهگران بازار CME در آن روز، با خرید و فروش قراردادهای آتی به ارزش ۷.۶۶ میلیارد دلار، چیزی در حدود ۴۹۰ میلیون دلار بیشتر از اوج قبلی در فوریه ۲۰۲۱، معامله کردند.

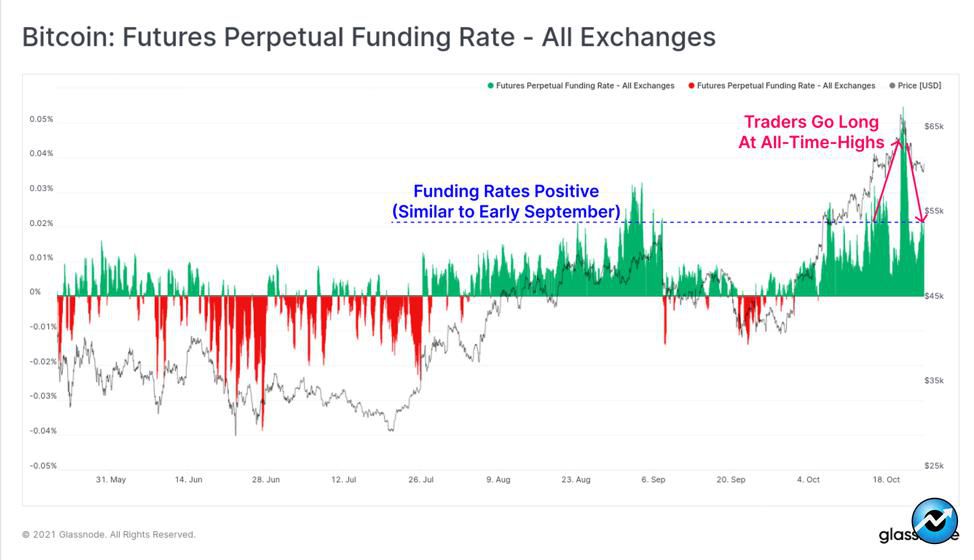

نرخهای فاندینگ در بازارهای آتی سواپ دائمی نیز در همان روز که قیمت بیت کوین به ۶۶ هزار دلار رسید، یک ماکسیمم محلی را به ثبت رساندند. نرخ فاندینگ در این ابزار مالی به مانند کارمزدی عمل میکند که معاملهگران برای حفظ موقعیت سرمایهگذاری خود میپردازند. زمانی که قیمت قرارداد سواپ در قیمتی بالاتر از قیمت لحظهای بیت کوین معامله شود، نرخ فاندینگ مثبت خواهد بود. این رشد چشمگیر نشان میدهد که بسیاری از سرمایهگذاران در اوج هیجان ناشی از رالی قیمت و راهاندازی ETF، در حال باز کردن موقعیتهای Long بودهاند. به طور معمول در دوره شور غیرمنطقی (irrational exuberance) بازار و رشد اهرمها، قیمتها به سرعت اصلاح میشوند، اهرمهای اضافی بیرون کشیده میشوند، سفارشهای توقف زیان (stop-loss) انجام میشوند و در نهایت نرخهای فاندینگ به سطوح کمتری کاهش مییابند.

در نمودار زیر، توجه کنید که نرخهای فاندینگ مشابه با سطح خود در ماه سپتامبر، درست قبل از ازبینرفتن گسترده اهرمهاست. با این وجود که قرادادهای آتی باز (Future Open Interest) در نزدیکی بالاترین سطح تاریخی خود قرار دارند، همچنان ریسک نزول بیشتر و در نتیجه بیرون کشیده شدن اهرمهای بیشتر در بازار باقیست.

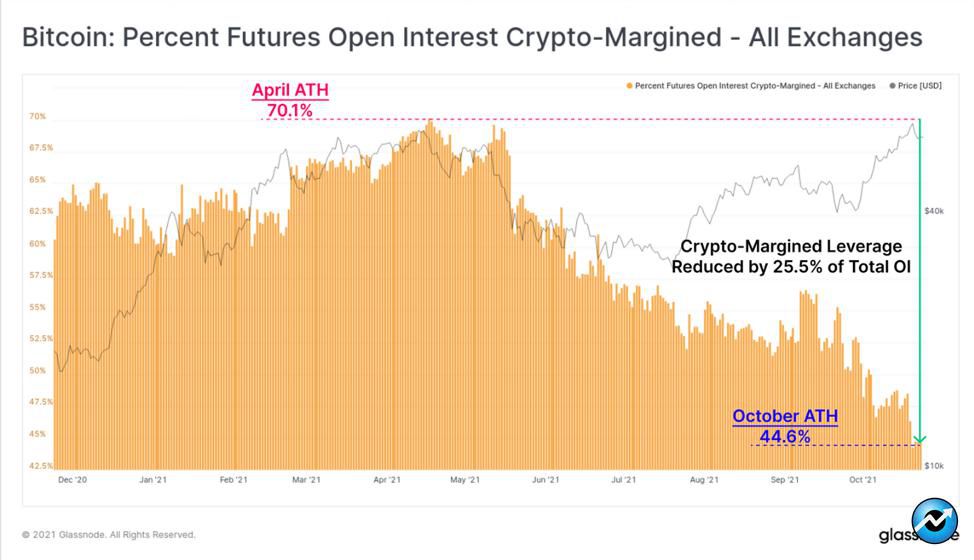

به عنوان آخرین معیار آنچین بازار مشتقات، و البته یک چشمانداز سازنده، سهم قراردادهای آتی باز که دارای وثیقه حاشیهای (مارجین) رمز ارز هستند، در حال کاهش است. قراردادهای آتی با وثیقه رمز ارز، از سطح ۷۰ درصد در ماه آوریل، به کمتر از ۴۵ درصد کاهش یافتهاند.

عکس این مشاهده، در نسبت قراردادهای آتی با وثیقه استیبل کوین با ارز فیات دیده میشود که از ۳۰ درصد به ۵۵.۴ درصد افزایش یافته است. در واقع میتوان گفت که این آمار گویای وضعیت سالمتری از اهرمها در بازار است، چرا که نوسانات قیمت وثیقهها با وجود داراییهای باثبات و ارزهای فیات کاهش مییابد و بازار به صورت کاراتری عمل میکند.

رفتار خرج در بازار طبق آنچین دیتا

در قسمت قبل تحلیل آنچین هفتگی کوینایران به برخی از نشانههای ابتدایی سودآوری و خرج کوینهای قدیمی، که بازتابی از رفتار هولدرهای بلندمدت است، اشاره شد. این یک رفتار معمول در محدوده بیشترین قیمت دوران (ATH) است و حالا با گذشت یک هفته پرتلاطم به لحاظ حرکت قیمت، میتوان وضعیت این روند را دوباره مورد ارزیابی قرار داد.

تعداد کوینهای هولدرهای بلندمدت (LTH) در طول دو هفته اخیر به اندازه ۳۹۵۰۰ بیت کوین کاهش یافته است. به هر حال، زمانی که به کل این روند دقت کنیم، یک دوره اعجابانگیز انباشت (Accumulation) و رفتار هولد (HODLing) به چشم میخورد. همان طور که در نمودار بعد ملاحظه میکنید، تعداد کوینهای هولدرهای بلندمدت از زمان کف قیمت در ماه مارس ($۲۹۸۰۷) تا کنون بیش از ۲.۴۲ میلیون، افزایش یافته است.

در حال حاضر، تعداد کوینهای هولدرهای بلندمدت نسبت به همین زمان در سال گذشته، ۶۸۰ هزار بیت کوین، بیشتر است، حتی با این که برای مدت چندین هفته، خرج کوین روند صعودی آغاز کرده و به اوج خود رسیده بود. این مشاهده نشان میدهد که توزیع کوین قدیمی در بازار به احتمال زیاد نه یک روند که یک «رویداد» بوده است.

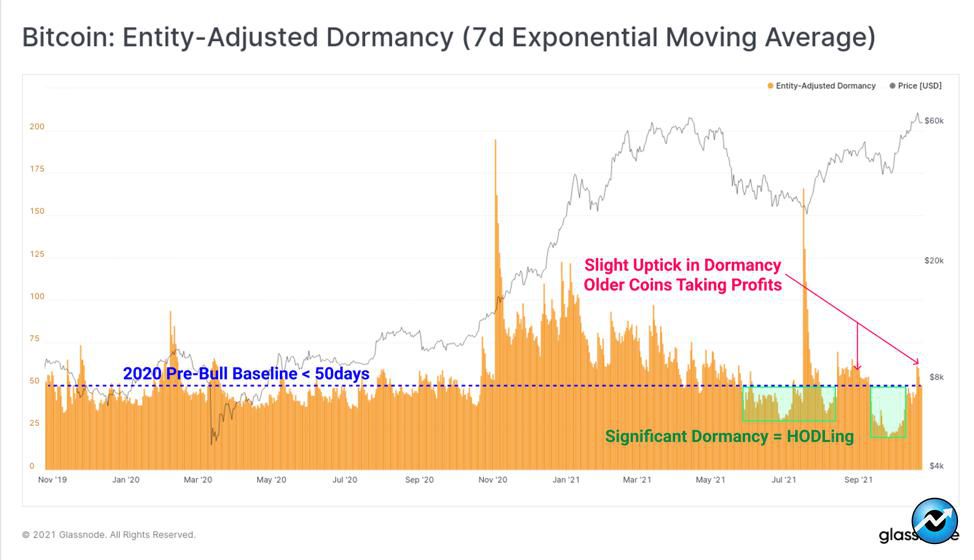

با معیار سکون (Dormancy)، میتوانیم برآوردی را از مقدار طولعمری که با انتقال کوینهای قدیمی از بین رفته، به دست آوریم. به عبارت دیگر، این معیار نشاندهندهی میانگین تعداد روز- کوین (طول عمر) است که با خرج شدن هر واحد بیت کوین در همان روز، از بین رفته است. تفسیر کلی این معیار چنین است:

مقادیر بالاتر به معنای طول عمر متوسط بیشتر است و به طور معمول حاکی از توزیع شدن کوینهای قدیمی است که در بازارهای گاوی دیده میشود. مقادیر کمتر به معنای کم بودن متوسط سن کوینهای منتقلشده است که در بازارهای خرسی و دورههای انباشت، رایجتر است. در طول ۲۰-۲۰۱۹ شاهد آن بودیم که یک خط مبنای سکون در سطح ۵۰ روز، درست قبل از روند گاوی ابتدای سال ۲۰۲۱ برقرار شد. این خط مبنا، مرجعی برای شناخت بنیانهای مرحله انباشت (Accumulation) در برابر مرحله توزیع (Distribution) است. جالب است بدانید که مرحله انباشت اخیر (از ماه می تا سپتامبر) با مقادیر بسیار کمی برای معیار سکون، قرین شده است. همان طور که در نمودار بعد (مربع سبز سمت راست) مشاهده میکنید، این معیار در اواسط ماه سپتامبر به سطحی کمتر از ۲۵ روز تقلیل یافت که یک نشانه قوی از انباشت بوده است.

در طول دو هفته اخیر، یک رشد نسبی در معیار سکون به چشم میخورد. به هر حال این مقدار در حول خط مبنای ۵۰ روز سیر میکند که نشان میدهد خرج هولدرهای بلندمدت معتدل است و شدت نگرفته است.

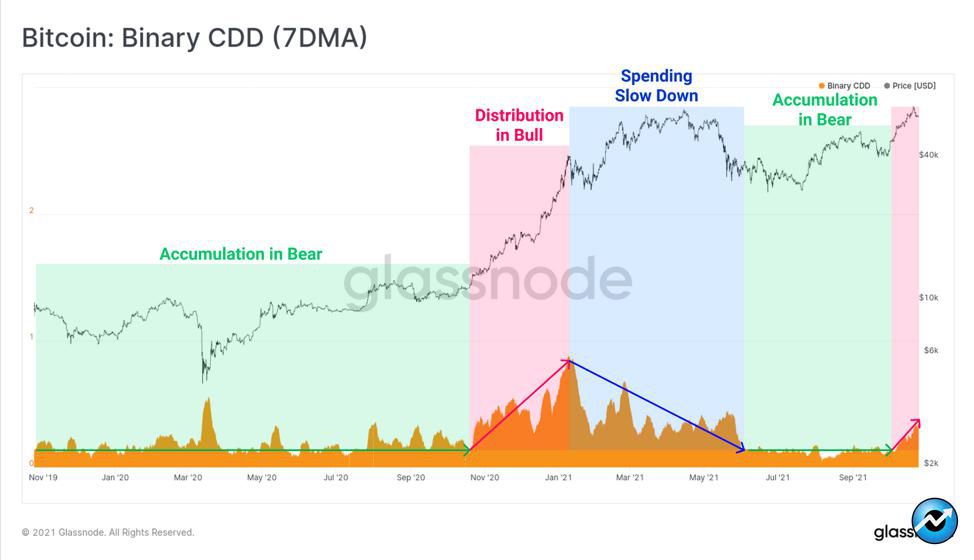

الگوی مشابهی را میتوان با بررسی یک معیار آنچین دیگر در رابطه با رفتار خرج کوینهای قدیمی یافت. معیار روز- کوین ازدسترفته (Coin-days Destroyed) حالا بالاتر از خط مبنای میانگین متحرک هفت- روزه خود قرار گرفته است. به طور مشابه، این روند مانند رفتاری است که در حرکت گاوی بازار در ابتدای سال ۲۰۲۱ است که در آن هولدرهای بلندمدت مرحله توزیع (خرج کردن) را در نزدیکی بیشترین قیمت دوران (all-time-high) آغاز کردند. این حرکت گاوی، قیمت بیت کوین را از ۱۰ هزار دلار به بیش از ۴۰ هزار دلار رسانده بود.

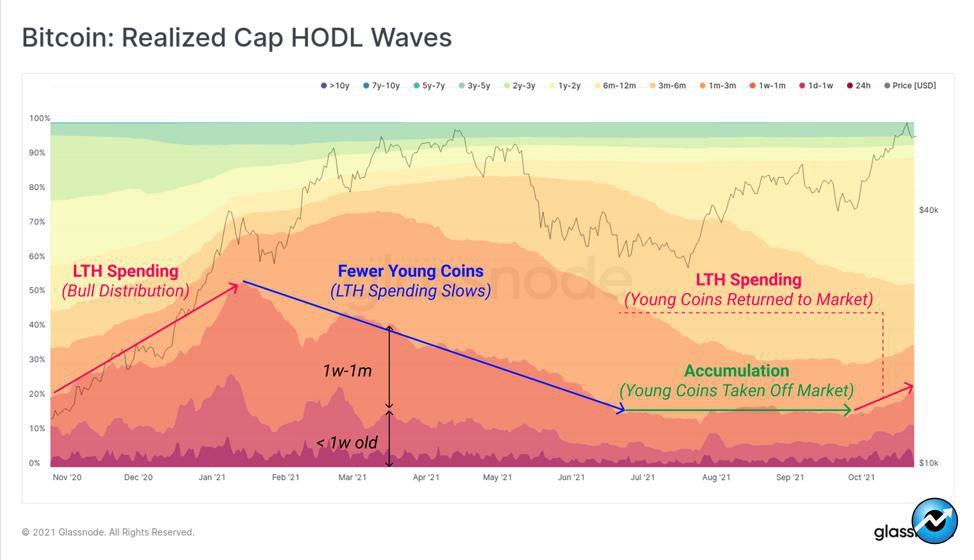

معیار امواج هولد ارزش تحققیافته نیز یافتههای بالا را تصدیق میکند. همان طور که مشاهده میشود، گسترهی مربوط به کوینهای جوان (به ویژه کوینها با عمر کمتر از یک ماه)، در حال پهن شدن است. زمانی که گسترهی مربوط به کوینهای جوان پهنتر میشود، به این معناست که کوینهای قدیمی در حال خرجشدن هستند. این یعنی، طولعمر انباشتشدهی آنها بین میرود و کوینها دست عوض میکنند.

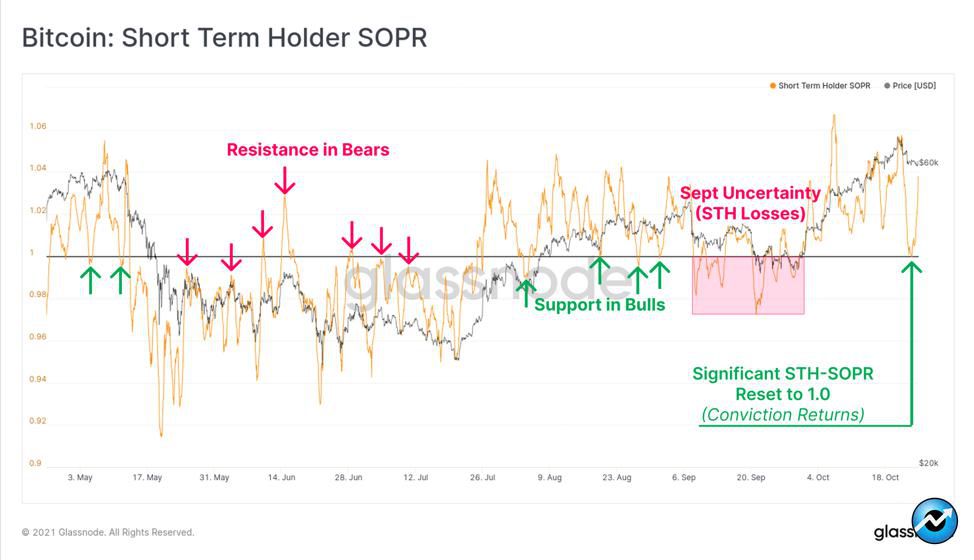

برای مشاهده رفتار خرج هولدرها از معیار نسبت سود کوینهای خرج شده استفاده میکنیم. معیار SOPR به نوعی نشاندهنده احساسات کلی بازار است. وقتی این معیار از یک بزرگتر باشد به این معناست کوینهای منتقلشده در یک روز به طور متوسط در منطقه سودآوری فروخته شدهاند. این معیار را میتوان برای هولدرهای کوتاهمدت و بلندمدت به تفکیک محاسبه کرد.

نسبت سود کوینهای خرجشده برای هولدرهای کوتاهمدت، یک بازگشت به سطح ۱ را نشان میدهد. هولدرهای کوتاهمدت (STH) معمولا خریداران حاشیهای در بازار هستند و معیار نسبت سود کوینهای خرجشده آنها با بازگشت به سطح یک، سیگنالی مبنی بر حمایت (در بازار گاوی) و مقاومت (در بازار خرسی) دارد. این نشان میدهد که هر دوی کوینهای سودآور و کوینهای زیانآور ساکن میمانند. در یک بازار گاوی، بازگشت این معیار به عدد یک، برای سطوح پایین یک اصلاح قیمت، منطقی به نظر میرسد، حتی اگر شده برای یک پرش کوتاهمدت.

درمجموع، تعدادی از هولدرهای بلندمدت شروع به خرج کوینهای خود برای تحقق سودهای اخیر کردهاند و این موضوع در افزایش طول عمر ازدسترفته دیده میشود. به هر حال، افزایش در سکون و یا نسبت هولد کوینهای جوان، در مقایسه با مرحله توزیع در چرخههای گاوی پیشین ناچیز و غیرقابل توجه بوده است و حتی هولدرهای کوتاهمدت در این اصلاح قیمت از فروش کوینهای خود دست کشیدهاند. با شروع بازیابی تعداد کوینهای هولدرهای بلندمدت، محتملترین تعبیر این است که اکثریت غالب دارندگان کوین همچنان منتظر قیمتهای بالاتری هستند.

تحلیل آنچین با معیارهای جدید

در ادامه به معرفی چند معیار میپردازیم که توسط اعضای جامعه رمز ارز بر اساس دیتای آنچین توسعه یافته است:

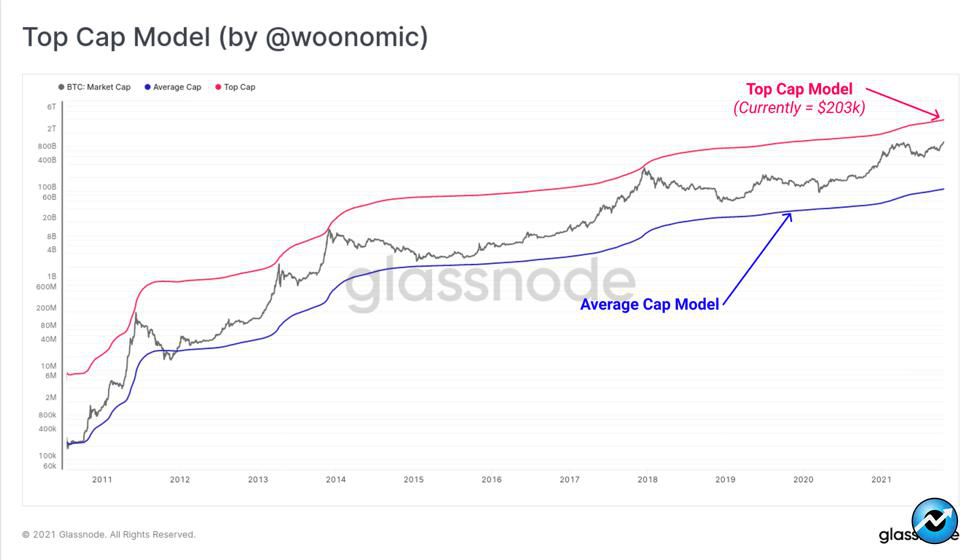

مورد اول مدل ارزش قله (top cap) نام دارد که توسط یکی از افراد کارکشته در تحلیل آنچین، Woonomic@ اختراع شده است. وی یک ضریب ۳۵ را برای متوسط قیمت تمام دوران بیت کوین لحاظ میکند تا یک مدل ارزش قله چرخهای را ایجاد کند. این مدل تمام ۴ قله پیشین بازار را در خود جای داده است. همان طور که مشاهده میکنید، این مدل قیمت بیت کوین را در قله بعدی در حدود ۲۰۳ هزار دلار پیشبینی کرده است.

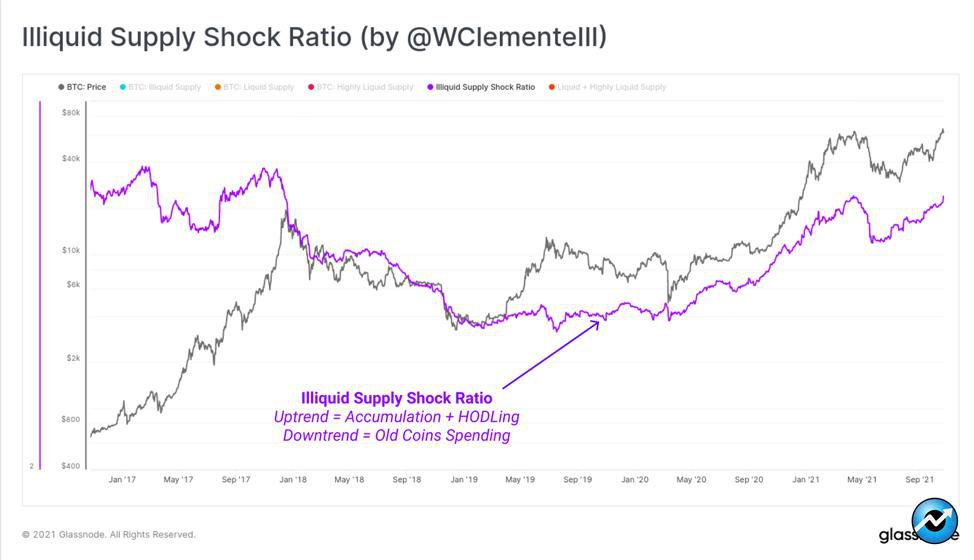

مورد دوم، شوک عرضه غیر نقدشونده (illiquid supply shock) است که توسط حساب توییتری @WClementeIII مطرح شد. جایی که کوینها در اصل از عرضه در گردش نقدشونده خارج میشوند، این معیار افرایش مییابد که نشان از افزایش احتمال شوک عرضه دارد. بر عکس، روند نزولی معیار ISS در پی بازگشت کوینها به عرضه در گردش نقدشونده رخ میدهد که موجب کاهش احتمال شوک عرضه میشود. به عبارت دیگر میتوان گفت که روند صعودی این معیار علامتی از مرحله انباشت است و روند نزولی آن، از خرج کوینهای قدیمی خبر میدهد.

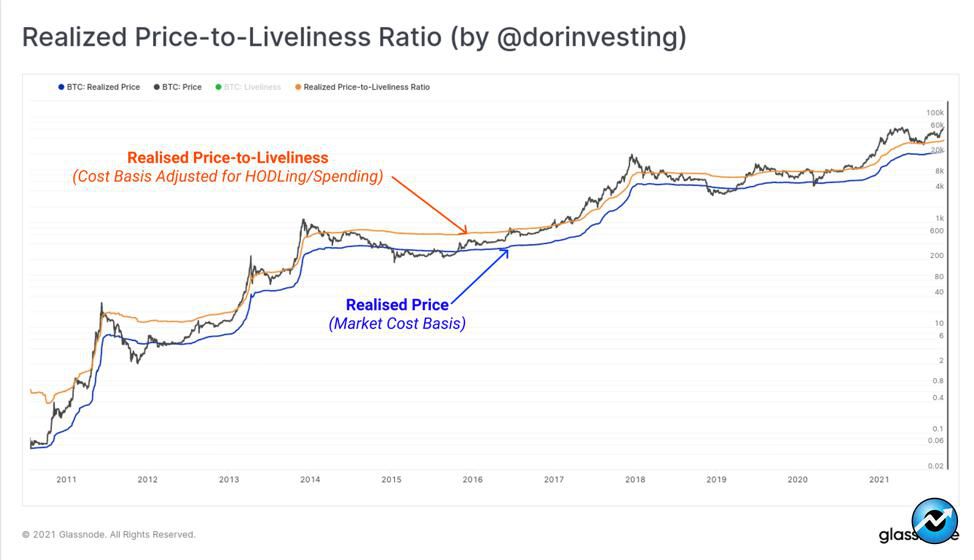

مورد سوم، معیار نسبت سرزندگی به قیمت تحققیافته (RPLR) است که توسط @dorinvesting توسعه یافته است. این معیار، قیمت تحققیافته را با استفاده از سرزندگی (Liveliness) شبکه تعدیل میکند. در واقع با محاسبهی نسبت این دو، یک ارزش منصفانه (Fair-value) برای بیت کوین به دست میآید که دورههای زمانی را که در آنها رفتار غالب سرمایهگذاران، هولد کردن یا خرج بوده، توضیح میدهد. تفسیر این معیار چنین است:

زمانی که سرمایهگذاران، بیشتر هولد میکنند، طول عمر کوینها افزایش مییابد، سرزندگی به سمت عدد صفر میل کرده و ارزش منصفانه RPLR تخمین بالاتری دارد. زمانی که سرمایهگذاران کمتر هولد میکنند، نسبت کوینهای جوان افزایش مییابد، سرزندگی به سمت عدد یک میل کرده و معیار RPLR تخمین کمتری دارد.

در نهایت نیز به معیار دمای قیمت بیت کوین (BTC Price Temperature) اشاره میکنیم که توسط @dilutionproof ساخته شده است. با استفاده از آنچین دیتا میتوان یک مدل بازگشت به میانگین (mean reversion) را بر اساس ماهیت چرخهای سرمایهگذاری بیت کوین و چرخههای هالوینگ ایجاد کرد. این معیار هم یک تفکیککننده (Oscillator) و هم یک گستره قیمتگذاری (Pricing band) فراهم میکند که برای ارزیابی این که کدام سطح قیمتها با مضربهای انحراف از معیار ارزش منصفانه یا داده پرت منطبق است.

جمعبندی تحلیل آنچین هفتگی

در هفته اخیر، قیمت بیت کوین پس از رسیدن به رکورد تازه در حدود ۶۷ هزار دلار، یک اصلاح را تجربه کرد. ارزش قراردادهای آتی بیت کوین در صرافیها در نزدیکی بیشترین مقدار تمام دوران خود سیر میکند. با این وجود، همچنان ریسک یک افت قیمتی را نباید نادیده گرفت که میتواند با بیرون کشیدن اهرمها بر فشار فروش بیافزاید. خوشبختانه، آنچین دیتا نشان میدهد که سهم قراردادهای آتی با وثیقه استیبل کوین یا ارز فیات، که ثبات بیشتری دارند افزایش یافته است.

با بررسی معیارهای مربوط به رفتار خرج هولدرهای بلندمدت روشن شد که با وجود کاهش سهم کوینهای قدیمی و افزایش خرج از سوی هولدرهای بلندمدت، این یک روند کلی نبوده و بیشتر شبیه به یک «رویداد» به نظر میرسد. در کل، شواهد حاکی از این موضوع هستند که اکثریت غالب دارندگان کوین، منتظر قیمتهای بالاتری هستند و همچنان در یک مرحله انباشت به سر میبریم.

این مقاله صرفا برای اهداف آموزشی ارائه شده است و نباید بهعنوان مشاورهٔ تجاری و سرمایهگذاری از طرف کوین ایران و نویسندگانش قلمداد شود.